“Mưa phí” ngân hàng lên đầu doanh nghiệp

Lãi lớn nhờ tăng thu dịch vụ

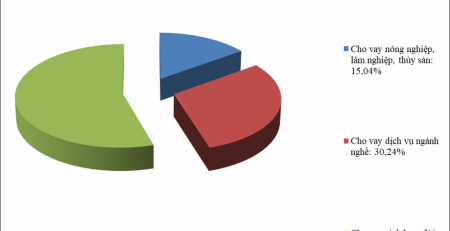

Lợi nhuận 6 tháng đầu năm của các ngân hàng đang dần được hé lộ, theo đó, lĩnh vực dịch vụ ngày càng đóng góp đáng kể trong cơ cấu lợi nhuận của các ngân hàng.

Theo báo cáo của Vietcombank, 6 tháng đầu năm, ngân hàng này đạt tới 5.178 tỷ đồng lợi nhuận trước thuế, tăng 14,2% so với cùng kỳ năm trước. Trong các khoản mang lại lợi nhuận cho ngân hàng, thu nhập thuần từ lãi chỉ tăng 9%, thu từ kinh doanh ngoại tệ giảm 6,6%, trong khi thu dịch vụ tăng tới 15,11%.

Tương tự, lãi từ dịch vụ của BIDV cũng tăng tới 18% trong quý I/2014. Tại VPBank, lãi từ dịch vụ tăng 29%, tại DongABank tăng 29%.

Trong bối cảnh tín dụng tăng trưởng khó khăn, dịch vụ đang trở thành lĩnh vực cứu nguy lợi nhuận cho nhiều ngân hàng. Đây có lẽ cũng chính là lý do mà từ đầu năm ngoái đến nay, nhiều ngân hàng âm thầm tăng các loại phí dịch vụ.

Dễ nhận thấy là hiện nay, những ngân hàng có nhiều loại phí nhất là các ngân hàng có thị phần áp đảo thị trường. Phí dịch vụ của các ngân hàng này lên tới vài chục loại, mỗi loại phí lại có các mức khác nhau.

Theo đánh giá của khách hàng, có rất nhiều loại phí mà các ngân hàng lớn đang áp dụng là phi lý, quá tận thu.

Chặt chém phí, ngân hàng vẫn chưa dừng

Chìa ra danh sách hơn 20 loại phí của một ngân hàng TMCP quốc doanh, Tổng giám đốc một công ty thương mại, xuất nhập khẩu tại Hà Nội than thở: “Suốt 1 năm nay, doanh nghiệp chưa thoát khỏi khó khăn, nhưng phí dịch vụ của ngân hàng lại tăng cả chục lần. Cách đây 1 năm, mỗi lần nộp 1 – 2 tỷ đồng tiền mặt để chuyển qua tài khoản ngân hàng khác, ngân hàng chỉ thu 16.500 đồng, nhưng hiện nay lại thu đến 0,05% tổng số tiền. Như vậy, với 1 tỷ đồng chuyển khoản, chúng tôi bị ngân hàng thu tới 500.000 – 600.000 đồng, tăng gấp hàng chục lần so với trước đây”.

Mối lo của doanh nghiệp này càng tăng bởi từ ngày 2/8 tới, Thông tư 78/2014/TT-BTC hướng dẫn Nghị định 218/2013/NĐ-CP có hiệu lực, doanh nghiệp thanh toán khoản tiền trên 20 triệu đồng phải có hóa đơn thanh toán không dùng tiền mặt, nếu không sẽ không được khấu trừ thuế thu nhập doanh nghiệp.

“Với chủ trương thanh toán không dùng tiền mặt của Chính phủ, chắc chắn số lượng giao dịch qua ngân hàng của doanh nghiệp ngày càng nhiều hơn. Trong khi đó, mức phí với nhiều giao dịch mà ngân hàng đang áp dụng với doanh nghiệp hiện lên tới 0,05 – 0,06% tổng số tiền hiện nay là quá ‘cắt cổ’. Ngân hàng Nhà nước (NHNN) cần có quy định áp trần nhất định với phí dịch vụ ngân hàng”, vị tổng giám đốc này nói.

Chưa hết, theo Dự thảo Quy định phí dịch vụ tiền mặt của NHNN, tới đây, khách hàng nộp hoặc rút tiền mặt từ tài khoản thanh toán sẽ phải mất phí. Như vậy, gánh nặng phí càng đè nặng lên doanh nghiệp.

Không chỉ khách hàng doanh nghiệp, mà khối khách hàng cá nhân cũng đang bị “mưa phí” bủa vây. Trung bình với mỗi thẻ ATM hiện nay, khách hàng phải gánh trên dưới chục loại phí. Với dịch vụ tài khoản tiền gửi, các loại phí dịch vụ còn nhiều hơn.

Giải thích về việc tăng phí, lãnh đạo một ngân hàng TMCP quốc doanh cho biết, để ủng hộ chủ trương thanh toán không dùng tiền mặt của NHNN, thời gian qua, ngân hàng đã trang bị hệ thống máy móc hiện đại, khiến tốc độ chuyển tiền được tính bằng phút, thay vì tính theo ngày như trước. Chính vì vậy, mức phí cũng phải tăng lên để bù đắp chi phí công nghệ.

Trong khi đó, ông Bùi Quang Tiên, Vụ trưởng Vụ Thanh toán (NHNN) khẳng định, các ngân hàng TMCP được phép tự ấn định mức phí dịch vụ. Theo quy định hiện hành, các ngân hàng được phép thu nhiều loại phí, tuy nhiên, việc có áp dụng hay không là tùy thuộc các ngân hàng.

Theo các chuyên gia kinh tế, để hạn chế thanh toán dùng tiền mặt, việc đưa ra một số loại phí là cần thiết, nhưng không phải vì thế mà các ngân hàng lợi dụng để tận thu. NHNN cần rà soát lại các loại phí để chấn chỉnh việc loạn thu phí hiện nay trước khi áp dụng thêm hai loại phí mới là phí rút và phí nộp tiền mặt vào tài khoản thanh toán.

(Theo Báo Đầu Tư)