Ngân hàng – Dốc sức cho vay tiêu dùng cuối năm

Ngân Hàng – Dốc sức cho vay tiêu dùng cuối năm

Hiệp hội Ngân hàng Việt Nam ước tính cho vay tiêu dùng có thể lên tới hơn 10 tỉ USD/năm trong khoảng 5 năm tới – một “chiếc bánh” hấp dẫn cho các ngân hàng và công ty tài chính

Trong bối cảnh nhu cầu vốn từ doanh nghiệp gần như bão hòa, trong khi nhu cầu mua nhà để ở, mua phương tiện đi lại, vật dụng gia đình… thường tăng mạnh vào thời điểm cuối năm, nhiều ngân hàng (NH), công ty tài chính đang chạy nước rút cạnh tranh cho vay tiêu dùng nhằm tăng thêm thị phần và dư nợ cho vay.

Vay 500 triệu đồng không cần thế chấp

Từ nay đến 25-12, NH Đông Nam Á (SeABank) triển khai chương trình cho vay mua nhà dự án BRG AquaSpring Apartments với ưu đãi lãi suất 0%/năm trong 12 tháng. Ngân hàng Việt Nam Thương Tín (VietBank) cũng có chương trình cho vay mua nhà ở thời hạn 30 năm, lãi suất năm đầu tiên 8%-9%, từ năm thứ 2 và các năm tiếp theo bằng lãi suất tiết kiệm 13 tháng cộng với biên độ 2,5%-3,5%. Tương tự, Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) tung ra thị trường chương trình cho vay tiêu dùng bảo đảm bằng bất động sản từ nay đến cuối năm.

Không chỉ đẩy mạnh cho vay mua nhà, đất nhiều Ngân hàng không “bỏ lỡ” cơ hội đáp ứng nhu cầu mua sắm ô tô đang gia tăng mạnh tại Việt Nam thời gian qua. Theo đó, NH An Bình (ABBANK) vừa tung gói cho vay mua ô tô trong vòng 8 giờ áp dụng dành cho khách hàng cá nhân vay mua xe mới, lãi suất từ 7,49%/năm hoặc lãi suất cố định 9,5%/năm trong suốt thời gian vay.

Hay Ngân hàng Bản Việt (Viet Capital Bank) tung chương trình cho vay mua ô tô phục vụ sản xuất kinh doanh với lãi suất ưu đãi chỉ 6,8%/năm. Chương trình áp dụng cho cả ô tô mới và xe cũ đã qua sử dụng hoặc vay bù đắp vốn tự có để mua xe. Đại diện NH TMCP Sài Gòn Thương Tín (Sacombank) cho rằng đây là “thời điểm vàng để sở hữu ngay ô tô mơ ước” với chương trình cho vay lãi suất từ 7,5%/năm cố định trong 12 tháng đầu. Để cạnh tranh, mỗi Ngân hàng còn áp dụng thêm nhiều ưu đãi riêng cho khách hàng của mình.

Hàng loạt Ngân hàng phát hành thẻ cũng liên kết với các doanh nghiệp cung cấp sản phẩm, dịch vụ để tung ra nhiều chương trình ưu đãi cho người thanh toán bằng thẻ tín dụng. Thậm chí cá nhân có thể vay vốn cho mục đích tiêu dùng mà không cần tài sản bảo đảm với mức số tiền từ 20 triệu đồng đến 500 triệu đồng.

Một điểm khác biệt so với trước đây, cho vay ưu đãi 0% lãi suất không chỉ có các Ngân hàng thương mại áp dụng mà nhiều công ty tài chính cũng nhộn nhịp triển khai ở tại nhiều trung tâm thương mại, siêu thị điện thoại, cửa hàng điện máy… dành cho khách hàng mua sản phẩm. Thậm chí giá mua trả góp còn rẻ hơn giá thị trường.

Ông Friedrich Weiss, Tổng Giám đốc Home Credit Việt Nam, cho rằng dịp cuối năm người dân thường có nhu cầu đi mua sắm cao nên hàng loạt các doanh nghiệp bán lẻ, Ngân hàng lẫn công ty tài chính vào cuộc ưu đãi cho khách hàng là dễ hiểu.

“Chiếc bánh” đầy hấp dẫn

Phó tổng giám đốc một Ngân hàng cổ phần có thế mạnh về bán lẻ nhận định cuộc chạy đua cho vay tiêu dùng (gồm cả cho khách hàng vay mua nhà, mua ô tô, hộ kinh doanh vay vốn bổ sung sản xuất, tiểu thương…) đang ngày càng trở nên khốc liệt những ngày cuối năm. Đặc biệt, năm nay cuộc đua này có sự tham gia mạnh mẽ của khối Ngân hàng quốc doanh và cả những công ty tài chính ở phân khúc khách hàng không đủ điều kiện vay vốn NH.

“Một số Ngân hàng quốc doanh ngay từ đầu năm đã tập trung vào bán lẻ – phân khúc mà trước đây họ không quá quan tâm. Một phần do cho vay khách hàng doanh nghiệp thời gian qua gặp khó vì nợ xấu, nhưng cũng cho thấy phân khúc cho vay bán lẻ rất tiềm năng, ít rủi ro hơn” – vị này phân tích.

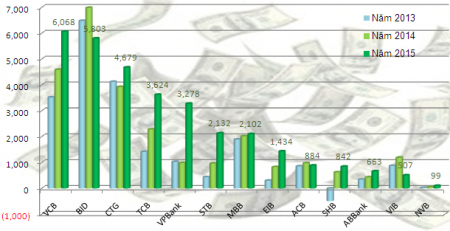

Số liệu của Ngân hàng Nhà nước cho thấy dư nợ cho vay tiêu dùng đến tháng 9-2015 tăng 31,4% so với cuối năm 2014 và chiếm tỉ trọng 8% tổng với dư nợ tín dụng. Trong đó, dư nợ cho vay phục vụ nhu cầu đời sống tăng 32,41% và chiếm tỉ trọng 96% tổng dư nợ cho vay tiêu dùng; cho vay thông qua thẻ tín dụng tăng 11,41%, chiếm tỉ trọng 3,73%…

Ông Đặng Ngọc Tú, Phó trưởng Ban Nghiên cứu và điều phối chính sách giám sát (Ủy ban Giám sát Tài chính quốc gia), cho rằng thị trường cho vay tiêu dùng rất giàu tiềm năng. Bởi dân số Việt Nam có hơn 90 triệu người, với khoảng 53 triệu người ở độ tuổi lao động, trong đó khoảng 37,8 triệu người làm công ăn lương và 30% trong số này có mức thu nhập đáp ứng điều kiện là đối tượng của cho vay tiêu dùng.

Hiệp hội Ngân hàng Việt Nam ước tính cho vay tiêu dùng có thể chiếm tới 10% GDP (trên 10 tỉ USD/năm) trong khoảng 5 năm tới. Đây chính là “chiếc bánh” hấp dẫn mà nhiều NH và công ty tài chính đang sẵn sàng cho một cuộc đua tranh thị phần trong thời gian tới. Thế nhưng, một trong những rào cản của cho vay tiêu dùng là lãi suất quá cao.

Lãnh đạo một số Ngân hàng lý giải do phải có mạng lưới rộng khắp, khoản vay nhỏ lẻ, có giá trị thấp…, nhiều trường hợp cán bộ tín dụng phải đến tận nơi của khách hàng để làm thủ tục cho vay… vô hình trung làm tăng chi phí quản lý. Các công ty tài chính có chi phí vốn đầu vào cao vì không được huy động tiền gửi từ dân cư, mà chỉ huy động từ các tổ chức kinh tế, vay vốn nước ngoài, sử dụng vốn chủ sở hữu hoặc vay từ các tổ chức tín dụng khác với mức lãi suất cao.

Cần giảm lãi suất về mức hợp lý

Với đặc thù là rủi ro, chi phí vốn và chi phí hoạt động cao nên không chỉ riêng Việt Nam, lãi suất cho vay tiêu dùng tại các nước trên thế giới cũng thường cao gấp nhiều lần so với lãi suất cho vay thông thường.

Chẳng hạn, tại châu Âu, Ấn Độ, Trung Quốc… lãi suất cho vay tiêu dùng do các công ty tài chính cung cấp thường cao gấp 10 lần so với lãi suất cho vay của Ngân hàng song thị trường này vẫn phát triển. Người tiêu dùng vẫn chấp nhận do những ưu việt về tính thuận tiện ngay tại chỗ khi giải ngân, thủ tục nhanh gọn, tiện lợi … mà loại hình cho vay này mang lại.

Số liệu thống kê đến cuối tháng 9-2015, lãi suất cho vay tiêu dùng các công ty tài chính tại Việt Nam áp dụng phổ biến ở mức 25%-30%/năm. Dưới góc độ cơ quan quản lý, Ngân hàng Nhà nước đã làm việc và chỉ đạo các công ty tài chính rà soát lại các khoản vay, tiết kiệm chi phí, cam kết có giải pháp quản trị rủi ro để bảo đảm an toàn tín dụng và giảm lãi suất cho vay ở mức hợp lý, hỗ trợ tháo gỡ khó khăn về chi phí người tiêu dùng.

Dư nợ cho vay ổn định

Điểm khác biệt của cho vay tiêu dùng là tín dụng không tập trung mà được phân tán đến từng cá nhân, từ đó Ngân hàng phân tán được rủi ro. Khách hàng không sử dụng vốn vay để kinh doanh, nguồn tiền trả nợ không phải là thu nhập được tạo ra từ số tiền vay mà từ nguồn thu nhập ổn định là tiền lương và các thu nhập khác.

Do đó, khi cho vay tiêu dùng các Ngân hàng khá yên tâm. Tuy nhiên, do cho vay tiêu dùng được phân chia nhỏ lẻ nên trong giai đoạn đầu chi phí kinh doanh của NH khá cao nhưng bù lại NH có được dư nợ cho vay và nguồn thu ổn định vào giai đoạn sau. Vì thế, vào dịp cuối năm, các NH thường tập trung cho vay tiêu dùng bởi tại thời điểm này người dân có thể vay tiền để mua sắm và sẽ trả nợ khi nhận được tiền lương, thưởng vào dịp Tết Nguyên đán.

Chuyên gia tài chính Nguyễn Trí Hiếu:

Nên phổ cập kiến thức tài chính

Hiện nay, tín dụng đen đang len lỏi vào từng bộ phận dân cư từ nông thôn đến thành thị để cho vay với lãi suất cắt cổ lên tới vài %/ngày. Tuy các Ngân hàng, công ty tài chính mạnh tay cho vay tiêu dùng nhưng vẫn không bài trừ được tín dụng đen bởi bản chất của loại hình này là bóc lột, lừa đảo người khác.

Do đó, Việt Nam cần có chương trình giáo dục tài chính cộng đồng, phổ cập kiến thức cơ bản về tài chính – Ngân hàng để người dân tránh “bẫy” đối tượng cho vay nặng lãi. Mặt khác, các tổ chức tín dụng cần mở rộng mạng lưới, tung ra nhiều chương trình cho vay ưu đãi, đưa sản phẩm tín dụng đến tận tay người tiêu dùng với một lãi suất hợp lý, điều kiện cho vay thông thoáng phù hợp với đời sống kinh tế của người vay.

( trích vietbao.vn)