Phó Thống đốc ngân hàng nhà nước: Ngành ngân hàng đã “yên”, nhưng cần phải “ổn”!

Phó Thống đốc ngân hàng nhà nước Nguyễn Phước Thanh: Ngành ngân hàng đã “yên”, nhưng cần phải “ổn”!

Ông Nguyễn Phước Thanh.

(TBKTSG) – “Những tiến triển của quá trình tái cơ cấu ngân hàng là có, nhưng vẫn còn nhiều vấn đề cần tiếp tục được cải tiến để phù hợp với tiến trình hội nhập của đất nước”, theo Phó thống đốc Ngân hàng Nhà nước (NHNN) Nguyễn Phước Thanh. TBKTSG đã có cuộc trao đổi với ông Thanh về định hướng tái cơ cấu ngành ngân hàng trong năm 2016.

TBKTSG: Thưa ông, trong các năm trước, khi nhiều ngân hàng bộc lộ sự yếu kém về mọi mặt, ngân hàng nhà nước đã quyết định mua lại 100% vốn với giá 0 đồng, nhưng vì sao mới đây ngân hàng nhà nước lại quyết định sẽ cho phá sản tổ chức tín dụng yếu kém?

– Ông Nguyễn Phước Thanh: Thực tế, trong thời gian qua ngân hàng nhà nước đã mua lại ba ngân hàng với giá 0 đồng. Theo tôi đây là biện pháp cần thiết để tránh sự đổ vỡ mang tính hệ thống. Vì khi mua lại, sức khỏe của các ngân hàng đều đã rất yếu.

Đồng thời, trong năm qua nền kinh tế vẫn còn nhiều bất ổn, việc xử lý các ngân hàng theo cách này cũng là để ổn định tâm lý người dân, tránh sự rút tiền hàng loạt, dẫn đến đổ vỡ hệ thống.

Trong khi đó, đến nay, tình hình của các ngân hàng đã được cải thiện, thanh khoản tốt hơn. Số lượng ngân hàng yếu kém cũng đã ít đi. Việc mua lại 0 đồng, nếu cần, ngân hàng nhà nước cũng sẽ xem xét. Tuy nhiên, trong trường hợp nếu phá sản tổ chức tín dụng mà không gây ra nhiều tác động mạnh đến nền kinh tế thì ngân hàng nhà nước sẽ thực hiện. Vì cốt yếu, các ông chủ khi kinh doanh, nếu lỗ thì phải chấp nhận phá sản.

Dĩ nhiên, việc này được thực hiện từ từ, có lộ trình để người dân quen dần với hình thức này và cũng phải thay đổi thói quen của người dân khi chọn ngân hàng gửi tiền. Lãi suất là một yếu tố đáng xem xét nhưng nếu ngân hàng có tình hình tài chính không tốt thì thị trường nên có sự lựa chọn.

Vì khi đã chấp nhận cho tổ chức tín dụng phá sản, tài sản còn lại sẽ được định giá và chia lại. Tiền gửi sẽ được xem như khoản nợ không có tài sản đảm bảo, và được chia sau khi ngân hàng đã thanh toán chi phí phá sản, nợ lương, bảo hiểm xã hội, nợ có tài sản đảm bảo. Người gửi tiền sẽ được bảo hiểm tiền gửi chi trả nhưng hạn mức cao nhất cũng chỉ 50 triệu đồng/khoản gửi.

TBKTSG: Như vậy, năm nay có thể có tổ chức tín dụng nào phá sản không, thưa ông?

– Một ngân hàng yếu kém sẽ có ba phương án xử lý. Một là cho phép ngân hàng tự tái cơ cấu, tìm nhà đầu tư mới để có nguồn vốn. Hai là ngân hàng nhà nước mua lại giá 0 đồng, phương án này chỉ được thực hiện nếu ngân hàng nhà nước xét thấy sự phá sản có thể gây ảnh hưởng mạnh đến toàn bộ hệ thống. Ba là cho ngân hàng này phá sản theo quy định pháp luật.

Tuy vậy, trong năm nay, ngân hàng nhà nước sẽ xử lý các công ty tài chính, quỹ tín dụng nhân dân yếu kém trước, sau là các ngân hàng. Hiện tại đang có 6% quỹ tín dụng nhân dân yếu kém tự tái cơ cấu, nếu không thành công, ngân hàng nhà nước sẽ cho phá sản. Các công ty tài chính cũng sẽ thực hiện theo phương thức đó. Còn với ngân hàng, do mức độ ảnh hưởng lớn hơn, nên ngân hàng nhà nước sẽ xem xét rất kỹ các phương án.

Việc cho phá sản tổ chức tín dụng yếu kém là cần thiết trong lộ trình ngân hàng nhà nước đang sắp xếp lại hệ thống ngân hàng. Việc tinh gọn bộ máy và nâng cao nội lực bằng quy mô, năng lực điều hành quản trị là để đón đầu làn gió hội nhập sắp tới.

TBKTSG: Ông có nói người dân phải chọn tổ chức tín dụng để gửi tiền, nhưng rất khó biết được tổ chức nào có tình hình tài chính yếu để quyết định nên gửi hay không?

– Trong quá trình phát triển và hội nhập, ngân hàng nhà nước cũng sẽ tiến tới việc công khai bảng xếp hạng tình hình tài chính tại các ngân hàng. Đây là việc làm cần thiết để các ngân hàng làm sạch chính mình, và người dân có thể xem xét nơi gửi tiền phù hợp với mức độ chịu đựng rủi ro.

TBKTSG: Nếu nói ngắn gọn về những mặt đã làm được trong quá trình tái cơ cấu ngành hệ thống ngân hàng trong thời gian qua, ông sẽ nói gì?

– Theo tôi, cái được lớn nhất trong thời gian qua là thanh khoản các ngân hàng được cải thiện, không có hiện tượng lãi suất liên ngân hàng vọt lên 30-40% như thời kỳ năm 2011. Những tổ chức tín dụng yếu kém cũng đã được khoanh vùng để cho tự xử lý, hay buộc sáp nhập, hợp nhất. Các ngân hàng không thực hiện được các phương án trên thì ngân hàng nhà nước cũng đã mua lại và thay lãnh đạo để vực dậy. Nợ xấu đã được cải thiện nhiều, Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) đã làm tốt việc đưa nợ ra ngoại bảng để các ngân hàng tiếp tục thực hiện hoạt động kinh doanh. Hiện trạng sở hữu chéo vẫn còn nhưng không nhiều, nhiều lớp mạng nhện qua lại đã được gỡ bỏ. Cái được lớn nhất là các tổ chức tín dụng đã ý thức được vấn đề tái cơ cấu, và áp dụng các thông lệ quốc tế trong quản lý điều hành tổ chức tín dụng.

TBKTSG: Như vậy là tình hình các ngân hàng hiện nay đã khả quan?

– Tôi cho rằng đã có những bước tiến trong tái cơ cấu ngành ngân hàng, và mỗi năm những chuyển biến càng rõ nét hơn. Nhưng vẫn có những rủi ro nhất định không thể xem thường. Tôi lo nhất là hai vấn đề.

Một là “sở hữu lòng vòng” của các cổ đông lớn tại các ngân hàng. Nghĩa là cổ đông vay nợ, sau đó dùng không hết lại mua cổ phần của ngân hàng đó, hoặc dùng tiền của ngân hàng này mua cổ phần ngân hàng khác. Những vấn đề này hiện đang diễn ra. ngân hàng nhà nước đang tìm hiểu kỹ để có phương án xử lý sai phạm.

Hai là việc tập trung vốn ở một số doanh nghiệp quá lớn, đặc biệt là doanh nghiệp bất động sản. Ngân hàng vô tình tạo ra rủi ro cho doanh nghiệp khi đòn bẩy nợ quá lớn. Khi doanh nghiệp gặp khó, ngân hàng cũng bị ảnh hưởng.

Cả hai vấn đề này đều có thể tác động lớn đến hệ thống ngân hàng. Vì vậy, ngân hàng nhà nước vừa cảnh báo ngân hàng thương mại vừa đưa ra những quyết định kiểm soát tín dụng.

TBKTSG: Có phải ông đang nói đến quy định kiểm soát cho vay đối với các doanh nghiệp bất động sản?

– Đúng vậy.

TBKTSG: Nhưng nếu siết quá chặt, thị trường bất động sản gặp khó thì nợ xấu ngân hàng làm sao xử lý được, chưa kể nợ xấu mới có thể phát sinh?

– Chúng tôi quan niệm rằng thà mất ít còn hơn mất nhiều. Ngoài yêu cầu rà soát lại việc tập trung vốn vào một số doanh nghiệp quá lớn, chúng tôi cũng đang từng bước kiểm soát các khoản cho vay mới đối với các dự án bất động sản. Các ngân hàng thương mại sẽ báo cáo tình hình cho vay đối với các doanh nghiệp này, từ đó ngân hàng nhà nước yêu cầu các ngân hàng thương mại tính toán quyết định cần cho vay dự án nào, thuộc doanh nghiệp nào. Còn các dự án đã cam kết thì vẫn giải ngân bình thường.

Việc này nhằm tránh những rủi ro cho hệ thống ngân hàng như thời kỳ trước, vì hiện nay nhiều ngân hàng đang tăng cho vay đối với doanh nghiệp bất động sản, vốn dồn vào một số doanh nghiệp đầu ngành.

Tôi cho rằng điều này không làm cho thị trường bất động sản trở nên khó khăn. Vì với những cam kết mới đã ký kết thì thời gian giải ngân cũng trong vòng ba năm, các doanh nghiệp bất động sản vẫn có thể triển khai dự án. Thêm vào đó, ngân hàng sẽ xem xét kỹ với từng đối tượng vay, hạn mức vay, chứ không đóng hoàn toàn cánh cửa này.

TBKTSG: Có vẻ như còn rất nhiều việc phải làm trong năm 2016, thưa ông?

– ngân hàng nhà nước sẽ tiếp tục thực hiện Quyết định số 254/QĐ-TTg ngày 1-3-2012 của Thủ tướng Chính phủ phê duyệt đề án “Cơ cấu lại hệ thống các tổ chức tín dụng giai đoạn 2011-2015”, tập trung vào vấn đề tăng cường quản trị rủi ro, chất lượng vốn chủ sở hữu tại các ngân hàng, để đảm bảo nguồn vốn bền vững hơn. Đồng thời, chúng tôi yêu cầu các ngân hàng xử lý nợ xấu, giảm nợ xấu. Nợ xấu ngoại bảng còn khá lớn, nhất là nợ mà VAMC đã mua.

Nhiệm vụ phát sinh mới sau quá trình tái cơ cấu vừa qua là làm sao để các ngân hàng đã được mua lại với giá 0 đồng hoạt động hiệu quả. Nhiệm vụ này cực kỳ quan trọng, nhưng cũng nhiều khó khăn, vì các ngân hàng này chỉ vừa mới thoát được cơn bạo bệnh, đảm bảo được thanh khoản, còn các vấn đề khác thì cần ba đến năm năm để xử lý.

Năm nay có một chủ trương quan trọng nữa là tăng cường năng lực tài chính, áp dụng thông lệ quốc tế trong việc quản trị ngân hàng. Từ năm 2016, ngân hàng nhà nước sẽ không chú trọng quy mô vốn của các ngân hàng mà sẽ chú trọng các hệ số an toàn. Dĩ nhiên, muốn tăng hệ số an toàn, các ngân hàng cũng cần tăng vốn, nhưng không phải bằng mọi giá như thời gian trước.

Vấn đề thứ ba là đẩy mạnh hợp nhất, sáp nhập các ngân hàng thương mại. ngân hàng nhà nước sẽ khuyến khích các ngân hàng sáp nhập để tạo ra các ngân hàng lớn, và giảm đi các ngân hàng yếu, như cam kết của Chính phủ. Thực chất, khi ngân hàng nhà nước áp dụng các quy định tài chính theo thông lệ quốc tế, các ngân hàng không đủ điều kiện sẽ buộc phải tìm phương án sáp nhập để tồn tại và đi tiếp.

TBKTSG: Việt Nam đã tham gia nhiều hiệp định thương mại tự do (FTA), Hiệp định Đối tác xuyên Thái Bình Dương (TPP), tham gia vào Cộng đồng kinh tế chung ASEAN nhưng có vẻ như ngành ngân hàng chưa có nhiều chuyển động để hội nhập, thưa ông?

– Sự chuyển động nếu nhìn kỹ sẽ thấy rất rõ. Chúng tôi đang củng cố nội lực, tình hình tài chính của nhiều ngân hàng đã cho thấy sự cải thiện, những ngân hàng yếu cũng đang được tái cơ cấu. Nhưng đúng là ngành này chỉ mới “yên”, cần làm rất nhiều việc để trở nên “ổn” trong tiến trình cạnh tranh sắp tới. Chúng tôi đang cố gắng sắp xếp lại hệ thống, và đưa ra nhiều quy định về tài chính để các ngân hàng có nền tảng bền vững trong quá trình cạnh tranh.

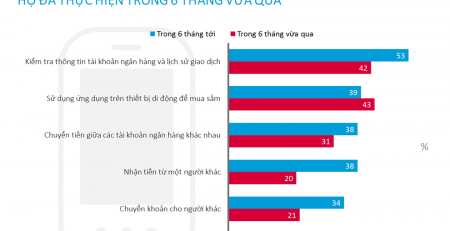

Trong mấy năm qua, nhiều ngân hàng cũng đã chuyển dịch dần sang bán lẻ, áp dụng công nghệ hiện đại để bắt kịp nhu cầu của khách hàng. Tôi nghĩ đây cũng là cách để đón đầu làn sóng hội nhập.

Nhưng nếu chỉ dừng ở đó là chưa đủ, các ngân hàng cần tìm hiểu kỹ xem các doanh nghiệp, đối tượng mà mình cung cấp vốn sẽ bị ảnh hưởng ra sao khi các hiệp định thương mại tự do có hiệu lực. Bởi sự thăng trầm của doanh nghiệp sẽ cũng là sự lên xuống trong hoạt động kinh doanh của các ngân hàng. Đồng thời các ngân hàng cũng phải tìm hiểu kỹ các quy định về vốn, về kinh doanh ngân hàng trong bối cảnh hội nhập để có kế hoạch chuẩn bị.

Quả thật chúng ta không còn nhiều thời gian.

(trích thesaigontimes.vn)