Ngân hàng chia sẻ, vượt khó cùng nền kinh tế

Mặc dù cũng chịu tác động bất lợi từ đại dịch Covid-19, song các ngân hàng vẫn tích cực vào cuộc để hỗ trợ người dân, DN

Tại buổi trao quyết định bổ nhiệm Thống đốc NHNN Việt Nam mới đây, Thủ tướng Chính phủ đã đánh giá cao nỗ lực của ngành Ngân hàng trước khó khăn của nền kinh tế, các ngành lĩnh vực do chịu tác động của dịch Covid, ngành Ngân hàng vào cuộc rất nhanh với việc triển khai các chính sách quan trọng và phát huy tác dụng ngay như cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng do dịch Covid-19 tại Thông tư 01… “Chưa có ngành nào làm nhanh như ngành Ngân hàng. Đây là cố gắng rất lớn của ngành Ngân hàng”, Thủ tướng ghi nhận.

Quả vậy, đại dịch Covid-19 bùng phát đã gây nhiều khó khăn trên toàn cầu, ảnh hưởng tiêu cực tới nền kinh tế Việt Nam. Sản xuất kinh doanh bị đình trệ, một mặt khiến nhu cầu vay vốn sụt giảm, tín dụng tăng thấp nhất trong vòng mấy năm qua đã ảnh hưởng không nhỏ đến nguồn thu của ngân hàng; mặt khác nó ảnh hưởng tới khả năng trả nợ của khách hàng, đẩy rủi ro nợ xấu tăng cao, buộc các ngân hàng phải tăng trích lập dự phòng rủi ro để xử lý.

Tuy nhiên, đứng trước khó khăn của DN, các ngân hàng xác định, DN có tồn tại, sống khỏe được thì ngân hàng mới phát triển và ngược lại. Trên tinh thần đó, thời gian qua các ngân hàng đã tích cực vào cuộc cơ cấu lại thời hạn trả nợ, miễn giảm lãi suất, phí, giữ nguyên nhóm nợ để hỗ trợ khách hàng theo tinh thần của Thông tư 01/2020/TT-NHNN. Để có thêm nguồn lực hỗ trợ khách hàng, các ngân hàng đã triển khai đồng loạt các giải pháp tiết giảm chi phí hoạt động, cắt giảm lương, thưởng… Nhờ đó đến 19/10/2020, các TCTD đã cơ cấu lại thời hạn trả nợ cho 273.186 khách hàng với dư nợ 336.980 tỷ đồng; miễn, giảm, hạ lãi suất cho 531.429 khách hàng với dư nợ 1.006.118 tỷ đồng, cho vay mới lãi suất ưu đãi với doanh số lũy kế từ 23/1 đến nay đạt 1.858.781 tỷ đồng cho 337.058 khách hàng, lãi suất thấp hơn phổ biến từ 0,5 – 2,5% so với trước dịch.

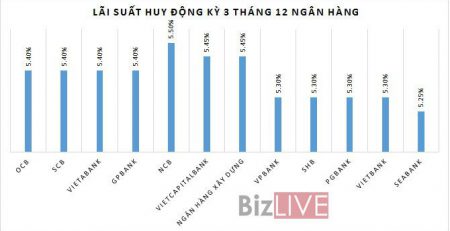

Nhiều ngân hàng đã có 3-4 đợt giảm lãi suất cho vay trên diện rộng đối với khách hàng. Đơn cử như Agribank đã 4 lần điều chỉnh giảm lãi suất cho vay từ đầu năm đến nay. Lần gần nhất là cắt giảm thêm 0,3%/năm lãi suất cho vay đối với 5 lĩnh vực ưu tiên. Theo đó, lãi suất cho vay ngắn hạn của ngân hàng tối đa chỉ là 4,5%/năm; lãi suất cho vay trung, dài hạn tối thiểu 7,5%/năm.

Mới đây nhất, để hỗ trợ các doanh nghiệp, người dân bị ảnh hưởng bởi bão lũ gần đây tại khu vực miền Trung, Vietcombank sẽ giảm lãi suất cho vay đồng loạt đối với các khoản vay bằng VND ở mức 1%/năm trong thời gian 3 tháng từ nay đến hết ngày 12/2/2021. Động thái này được đánh giá kịp thời, thiết thực, chủ động trong việc hỗ trợ doanh nghiệp và người dân từng bước vượt qua giai đoạn khó khăn, sớm ổn định đời sống và sản xuất kinh doanh. Theo ước tính có khoảng 50.000 tỷ đồng dư nợ của hơn 1.700 khách hàng doanh nghiệp và hơn 34.000 khách hàng cá nhân sẽ được hưởng chính sách mới này, lợi nhuận của ngân hàng giảm ít nhất 270 tỷ đồng.

Trước đó, thực hiện chủ trương của Chính phủ và định hướng chỉ đạo của NHNN, kể từ đầu năm 2020 Vietcombank đã có 3 đợt giảm lãi suất cho vay để hỗ trợ khách hàng bị ảnh hưởng bởi Covid-19. Ước tính, những hỗ trợ của Vietcombank đối với khách hàng bị ảnh hưởng bởi Covid-19 đến thời điểm hiện tại đã hơn 2.600 tỷ đồng, với hơn 14.000 khách hàng doanh nghiệp và trên 153.000 khách hàng cá nhân, khiến lợi nhuận bị ảnh hưởng đáng kể. Thực tế trong báo cáo tài chính quý III/2020, lợi nhuận trước thuế của Vietcombank đã giảm 22% so với cùng kỳ năm trước, chỉ đạt 4.938 tỷ đồng…

Một thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia đánh giá, nhờ những biện pháp rất quan trọng, kịp thời của hệ thống ngân hàng như cơ cấu nợ giữ nguyên nhóm nợ cho các DN bị ảnh hưởng bởi dịch Covid-19 đã giúp các DN tồn tại, ổn định trong giai đoạn dịch bệnh; thậm chí nhiều DN phục hồi lại khá nhanh trên nền tảng tận dụng tối đa thị trường nội địa để phát triển. Nhưng ngược lại, sự hỗ trợ trên tạo áp lực rất lớn cho các ngân hàng trước mắt cũng như trong tương lai. Vì các khoản nợ được cơ cấu lại thời hạn trả nợ làm tăng tài sản không sinh lời, đồng nghĩa với việc tăng khả năng lỗ của các NHTM trước mắt trong những tháng tới. Trong khi rủi ro nợ xấu tăng cao cũng buộc các NHTM phải tăng dự phòng rủi ro.

Đó cũng là lý do không ít ngân hàng tỏ ra lo lắng. “Nợ xấu tiềm ẩn sẽ bắt đầu tăng mạnh hơn trong nửa cuối 2021. Điều này đồng nghĩa chi phí dự phòng cho các khoản nợ xấu này sẽ tăng dần cho 2 năm tới và chắc chắn sẽ ăn mòn lợi nhuận”, lãnh đạo một ngân hàng cho hay và nhấn mạnh, năm nay, ngân hàng đều không đặt mục tiêu lợi nhuận cao mà vấn đề đặt lên hàng đầu là chia sẻ, hỗ trợ doanh nghiệp, người dân vượt qua khó khăn, tiếp tục tồn tại và phát triển trong giai đoạn hậu Covid.

TS. Cấn Văn Lực – Chuyên gia kinh tế trưởng BIDV cũng lo ngại có nhiều khó khăn đang chờ đợi các ngân hàng trong năm 2021. Theo đó dù tín dụng có khởi sắc hơn, song theo đánh giá của TS. Lực chưa thể tăng trưởng cao trở lại; trong khi nợ xấu tiềm ẩn đang tăng lên rất nhanh khiến lợi nhuận của các ngân hàng có nguy cơ giảm.

Khó khăn là vậy, song TS. Cấn Văn Lực cho rằng, tác động từ dịch bệnh Covid lại là chất xúc tác khiến kinh tế số tăng trưởng nhanh hơn. Trong lĩnh vực ngân hàng, từ đầu năm đến nay, dịch vụ ngân hàng số phát triển rất mạnh, thanh toán qua mobile banking tăng tới 180%, số lượng thanh toán qua thẻ ngân hàng tăng gần 30%… Bên cạnh đó, Covid-19 đã đẩy mạnh xu hướng fintech, bigtech thâm nhập thị trường tài chính, tạo sức ép cạnh tranh khiến ngành Ngân hàng phải đẩy nhanh tiến trình số hóa. Rõ ràng, dịch bệnh là cơ hội để các ngân hàng tái cấu trúc hoạt động, danh mục đầu tư, danh mục sản phẩm – dịch vụ, tăng cường đổi mới sáng tạo, thiết kế sản phẩm – dịch vụ mới phù hợp với nhu cầu, thị hiếu của khách hàng và thúc đẩy tiến trình chuyển đổi số. Từ đó, gia tăng khả năng sinh lời từ hoạt động phi tín dụng, củng cố tăng trưởng lợi nhuận bền vững, giúp ngân hàng có nguồn lực tài chính vừa hỗ trợ được khách hàng, nền kinh tế vừa sớm phục hồi kinh doanh, đáp ứng tiêu chuẩn theo thông lệ quốc tế.

TS. Jacques Morisset – Chuyên gia Kinh tế trưởng WB tại Việt Nam cũng đánh giá triển vọng kinh tế của Việt Nam trong ngắn hạn vẫn tích cực. Song vị chuyên gia này lưu ý, Việt Nam cần theo dõi chặt chẽ các rủi ro tài khóa, tài chính và xã hội đang tiềm ẩn do tình hình trong nước và toàn cầu có nhiều bất định.

Nguồn: Hà Thành – Thời báo ngân hàng