Thừa vốn, các ngân hàng đem tiền đầu tư vào đâu?

Thừa vốn, các ngân hàng đem tiền đầu tư vào đâu?

Tại báo cáo cập nhật thanh khoản hệ thống ngân hàng quý III, BVSC nhận định phần lớn lượng tiền dư thừa đang được các ngân hàng rót vào kênh trái phiếu chính phủ (TPCP) và tín phiếu.

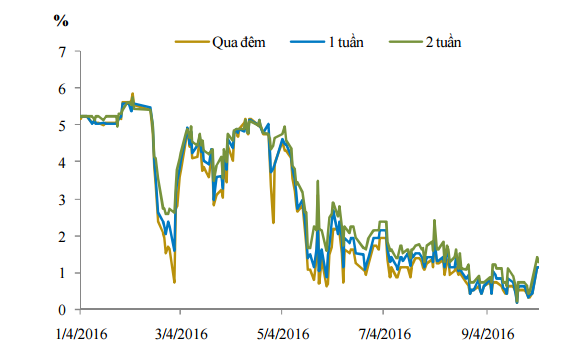

Thanh khoản hệ thống ngân hàng ở trạng thái khá dồi dào trong phần lớn thời gian của quý III/2016. Biểu hiện rõ nhất của hiện tượng này là lãi suất liên ngân hàng xuống mức thấp kỷ lục trong nhiều năm trở lại đây.

Nếu tính từ đầu tháng 7 cho tới nay thì lãi suất liên ngân hàng trung bình kỳ hạn qua đêm chỉ xấp xỉ là 1%/năm, kỳ hạn một tuần là 1,15%/năm và kỳ hạn hai tuần là 1,37%/năm (các mức lãi suất này trong quý II lần lượt là 2,82%; 3% và 3,35%/năm).

BVSC nhận định hiện tượng này có phần trái với quy luật hàng năm khi quý III và quý IV, lãi suất liên ngân hàng nói riêng và mặt bằng lãi suất huy động – cho vay nhìn chung thường có xu hướng tăng lên. Nguyên nhân cơ bản nhất vẫn là sự chênh lệch giữa cung và cầu vốn.

Diễn biến lãi suất liên ngân hàng 9 tháng đầu năm.

Đồng thời, BVSC lý giải nguyên nhân quan trọng khiến lãi suất liên ngân hàng giảm mạnh trong quý III là do chênh lệch giữa cung tiền M2 và tăng trưởng tín dụng có xu hướng tăng lên.

Tính đến ngày 20/09/2016, tăng trưởng tín dụng toàn hệ thống ở mức 10,46%, thấp hơn một chút so với mức tăng của cùng kỳ năm 2015 (10,78%).

Trong khi đó, ở phía cung vốn, tăng trưởng tổng phương tiện thanh toán M2 đạt 11,76% trong khi tăng trưởng huy động đạt 12% (cùng kỳ năm 2015 tăng 8,9%). Chênh lệch giữa cung tiền M2 và cầu tín dụng tính từ đầu năm đến ngày 20/09/2016 vào khoảng 221 nghìn tỷ đồng (tăng 24 nghìn tỷ đồng so với thời điểm 20/06).

Theo báo cáo, các NHTM đẩy mạnh mua trái phiếu và tín phiếu. Một phần lượng tiền dư ra này đã được các NHTM đầu tư mới vào kênh TPCP với tổng lượng vốn ròng rót vào đây là 141.923 tỷ đồng (tăng thêm khoảng 60.000 tỷ đồng so với thời điểm 20/06). Lượng tiền dư ra giữa hai thời điểm chỉ tăng thêm 24.000 trỷ đồng nhưng lượng đầu tư tăng thêm vào TPCP lại lên tới 60.000 tỷ đồng. Chính điều này khiến phần vốn dư thừa trong hệ thống đã giảm từ mức 115 nghìn tỷ đồng tại thời điểm 20/06/2016 xuống chỉ còn 79 nghìn tỷ đồng tại thời điểm 20/09/2016.

Bên cạnh đó, nhờ lực cầu dồi dào từ các NHTM mà chỉ trong vòng 9 tháng, KBNN đã hoàn thành vượt kế hoạch phát hành TPCP ban đầu cho cả năm nay (250.000 tỷ đồng). Ngoài kênh TPCP thì các NHTM cũng đang hấp thụ một lượng lớn tín phiếu do NHNN phát hành. Kể từ đầu tháng 6 đến nay, NHNN đã phát hành một lượng lớn tín phiếu kỳ hạn 7 ngày và 14 ngày (trong đó chủ yếu là kỳ hạn 14 ngày) với lãi suất liên tục giảm và đến nay đã về mức rất thấp (dưới 0,5%/năm cho kỳ hạn 14 ngày).

Theo thống kê của BVSC thì lượng vốn hút ròng thông qua kênh tín phiếu tính đến ngày 20/9 vào khoảng 77 nghìn tỷ đồng, tương đương với phần vốn dư thừa còn lại trong hệ thống ngân hàng.

Thanh khoản hệ thống còn dư thừa bao lâu và có hàm ý gì?

Phần vốn dư thừa trong hệ thống hiện đang được các NHTM tạm thời đẩy vào kênh tín phiếu. Đây cũng là kênh để NHNN điều tiết nhằm trung hòa lượng tiền Đồng đã bơm ra khi đẩy mạnh hoạt động mua vào ngoại tệ thời gian qua.

Động thái này giúp giảm nguy cơ lạm phát do tiền tệ trong thời điểm hiện tại. Tuy nhiên, ở một góc độ khác, việc các NHTM phải tạm thời dồn phần lớn lượng tiền dư thừa vào kênh TPCP và đặc biệt là kênh tín phiếu với lãi suất không hấp dẫn cho thấy các ngân hàng có thể đang gặp khó khăn trong việc phát triển tín dụng.

Số liệu tăng trưởng tín dụng tín đến cuối quý III cho thấy còn một khoảng cách khá xa (khoảng 7-8%) để các NHTM hoàn thành mục tiêu tăng trưởng tín dụng 18-20% cho cả năm nay. Sức hấp thụ vốn của nền kinh tế có hạn, một số ngân hàng vướng các quy định về hệ số CAR theo chuẩn Basel II hay các ngân hàng lo ngại nợ xấu khi đẩy mạnh cho vay các lĩnh vực rủi ro có thể là những nguyên nhân khiến tăng trưởng tín dụng chưa được như kỳ vọng.

Đồng thời, tổ chức này đưa ra cảnh báo việc các ngân hàng đẩy mạnh mua vào một lượng lớn TPCP từ đầu năm đến nay có thể sẽ mang đến những rủi ro tiềm ẩn. Khi lạm phát quay trở lại hay tỷ giá biến động có thể làm suy giảm hoạt động cung tiền của NHNN, đồng thời tạo ra “kỳ vọng lãi suất tăng”. Tâm lý này có thể kích hoạt làn sóng bán TPCP trên thị trường và đẩy lợi suất tăng lên.

Áp lực lên mặt bằng lãi suất chung trên thị trường theo đó cũng tăng dần. Ngoài ra, rủi ro kỳ hạn cũng rất đáng lưu ý khi các ngân hàng có thể đang dùng nhiều phần vốn trung hạn để mua trái phiếu Chính phủ dài hạn (thậm chí rót vốn vào cả kỳ hạn 15-20 năm thay vì chỉ mua kỳ hạn ngắn 3-5 năm như trước đây). Hiện tượng này có thể đẩy danh mục đầu tư TPCP của các ngân hàng vào trạng thái bất lợi hơn khi lãi suất tăng lên và gây ra những khó khăn tiềm ẩn về thanh khoản cho hệ thống.

(Trích cafef)