Xu hướng tín dụng: Gia tăng “nâu” sang “xanh”

Việc chuyển đổi phương thức phát triển từ “nâu” sang “xanh”, hướng tới nền kinh tế xanh đã và đang là mối quan tâm hàng đầu của cộng đồng quốc tế, cũng là lựa chọn chính sách của nhiều quốc gia. Với vai trò trung gian tài chính, các tổ chức tín dụng càng quan tâm hơn tới phát triển hoạt động ngân hàng xanh, thực hiện cung cấp một số sản phẩm tín dụng xanh.

Báo cáo của Tổ chức Tài chính Quốc tế (IFC) phân tích 21 thị trường mới nổi lớn nhất trong đó có Việt Nam cho thấy, việc tập trung vào các khoản đầu tư xanh quan trọng trong 10 lĩnh vực từ năm 2020 đến năm 2030 có thể tạo ra: 10,2 nghìn tỷ USD cơ hội đầu tư; 213 triệu việc làm tích lũy; giảm 4 tỷ tấn CO2 tương đương. Trong năm 2020, với vai trò là nước Chủ tịch ASEAN, NHNN đã xây dựng “Sáng kiến các nguyên tắc ngân hàng bền vững” với mục đích hướng dẫn NHTW và Cơ quan quản lý tiền tệ của ASEAN thúc đẩy ngân hàng bền vững trong khối ASEAN.

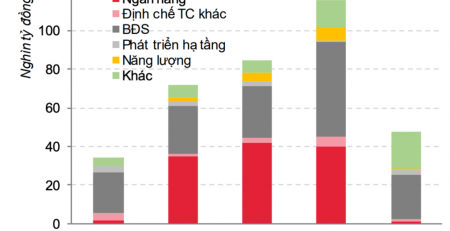

Trong Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030, một trong những mục tiêu đặt ra là: Thúc đẩy phát triển “tín dụng xanh”, “ngân hàng xanh” để góp phần chuyển đổi nền kinh tế sang hướng tăng trưởng xanh, phát thải các-bon thấp, thích ứng với biến đổi khí hậu. Tăng tỷ trọng vốn tín dụng ngân hàng đầu tư vào năng lượng tái tạo, năng lượng sạch, các ngành sản xuất và tiêu dùng ít các-bon. Lồng ghép các nội dung về phát triển bền vững, biến đổi khí hậu và tăng trưởng xanh trong các chương trình, dự án vay vốn tín dụng. Thông điệp “xanh hoá” thời gian gần đây cũng đang có sự lan toả tới các nhà băng Việt ngày một mạnh mẽ hơn. Thông tin được Vụ Tín dụng các ngành kinh tế (NHNN) đưa ra cho thấy, tính tới cuối năm 2020, dư nợ tín dụng với các dự án xanh khoảng 290.000 tỷ đồng, tập trung vào các ngành chủ chốt như: Nông nghiệp sạch (127.000 tỷ đồng); năng lượng tái tạo, năng lượng sạch (84.000 tỷ đồng); quản lý nước bền vững tại đô thị và nông thôn (31.000 tỷ đồng).

Hiện nay, một số ngân hàng cổ phần cơ bản đã hoàn thiện hệ thống quản lý rủi ro môi trường và xã hội với sự hỗ trợ từ IFC như OCB, Nam A Bank… Hay như SHB được chọn là một trong 4 NHTMCP tham gia giải ngân Dự án REDP do WB tài trợ từ năm 2014, đến nay nhà băng này đã có 4 tiểu dự án thuỷ điện nhỏ hợp lệ với tổng số tiền vay lại được phê duyệt sử dụng nguồn vốn REDP gần 1.000 tỷ đồng. Mới đây, MSB và Công ty cổ phần Năng lượng Lộc Ninh 4 vừa ký kết hợp đồng tài trợ vốn dự án nhà máy điện năng lượng mặt trời Lộc Ninh 4 tại tỉnh Bình Phước; Bac A Bank cũng là ngân hàng có một loạt dự án phát triển theo hướng ổn định, bền vững như: chăn nuôi bò sữa và chế biến sữa tập trung, bảo tồn, sản xuất dược liệu sạch và hương liệu tự nhiên; trồng, xuất khẩu rau và gạo chất lượng cao; nhà máy chế biến gỗ và phát triển rừng; nhà máy nước tinh khiết… dư nợ tín dụng xanh chiếm xấp xỉ 30%/tổng dư nợ của nhà băng này. Còn tại VPBank, khung tín dụng xanh của ngân hàng công bố đã được tổ chức Sustainalytics đánh giá phù hợp với chiến lược phát triển bền vững tổng thể của ngân hàng và góp phần thúc đẩy các mục tiêu phát triển bền vững của Liên Hợp quốc. Đây cũng là một trong những NHTM đầu tiên xây dựng bộ phận chuyên trách quản lý rủi ro môi trường và xã hội từ năm 2016 và bộ phận phát triển tín dụng ngân hàng xanh trong năm 2020…

Theo một chuyên gia, từ kinh nghiệm của nhiều ngân hàng trên thế giới như BNPP, SocGen… các nhà băng Việt có thể nghiên cứu thành lập một bộ phận chuyên trách về ngân hàng xanh, tín dụng xanh, từ đó triển khai các khoá đào tạo, đẩy mạnh truyền thông, quảng bá sản phẩm tài chính xanh tới khách hàng của ngân hàng. “Lấy đơn cử như ANZ, đây là một trong những trường hợp ngân hàng thực hiện xanh hoá từ ngay trong chính nội bộ, giảm thiểu tác động của ngân hàng tới môi trường thông qua quản lý và giảm lượng khí thải các-bon”, vị này chia sẻ.

Cho rằng phát triển tín dụng xanh, hay quản lý rủi ro môi trường xã hội phải xuất phát từ thay đổi nhận thức, TS. Nguyễn Trí Hiếu – chuyên gia ngân hàng nhấn mạnh, bản thân cán bộ trong ngân hàng đều phải nâng cao trình độ, đặc biệt đối với những cán bộ của am hiểu và có khả năng thẩm định các khía cạnh môi trường, đánh giá tác động môi trường của dự án vay vốn. Đi cùng với đó là xây dựng danh mục, phân loại tiêu chí dự án xanh. Cũng theo ông Hiếu, rót vốn cho các dự án xanh đòi hỏi thời gian hoàn vốn dài, chi phí đầu tư khá lớn, lại kèm với rủi ro thị trường, trong khi đó nguồn vốn của các ngân hàng hiện nay huy động được chủ yếu là vốn ngắn hạn, nên các nhà băng phải xem xét để có giải pháp tranh thủ tốt nhất nguồn lực của các dự án tài chính quốc tế như WB, ADB…

Bên cạnh đó, việc phát triển tiết kiệm xanh, phát hành trái phiếu xanh cũng là một hướng đi mà các nhà băng có thể tham khảo để mang lại hiệu quả cao cho ngân hàng. Chuyên gia GIZ nhấn mạnh, việc phối hợp chính sách tín dụng xanh và trái phiếu xanh là hai nguồn vốn quan trọng nhất cho tăng trưởng xanh. Được biết, hiện Bộ Tài chính đã phối hợp với các bộ, ngành liên quan để có kế hoạch phát hành trái phiếu xanh trong năm 2021.

Nguồn: Khuê Nguyễn – Thời báo ngân hàng