Gánh nặng thị trường vốn dồn về ngân hàng

Gánh nặng thị trường vốn dồn về ngân hàng  Các NHTM huy động vốn ngắn hạn cho vay trung, dài hạn tăng mạnh trong khi thị trường vốn chủ yếu đầu tư vào tài sản ngắn hạn và thanh khoản cao. Thực tế này tạo áp lực lớn về rủi ro thanh khoản cho hệ thống ngân hàng cũng như sự lệch lạc giữa các khu vực thị trường vốn.

Các NHTM huy động vốn ngắn hạn cho vay trung, dài hạn tăng mạnh trong khi thị trường vốn chủ yếu đầu tư vào tài sản ngắn hạn và thanh khoản cao. Thực tế này tạo áp lực lớn về rủi ro thanh khoản cho hệ thống ngân hàng cũng như sự lệch lạc giữa các khu vực thị trường vốn.

Cơ cấu đầu tư vốn bất cập

Hệ thống Ngân hàng thương mại đang phải chịu gánh nặng rất lớn để thực hiện vai trò cung cấp vốn cho nền kinh tế, khi mà phát triển thị trường vốn nhưng chủ yếu vẫn dựa vào vốn ngân hàng. Điều này đặt ra thách thức cho hệ thống Ngân hàng thương mại trong việc cân đối nguồn vốn ngắn hạn cho các nhu cầu phát triển dài hạn.

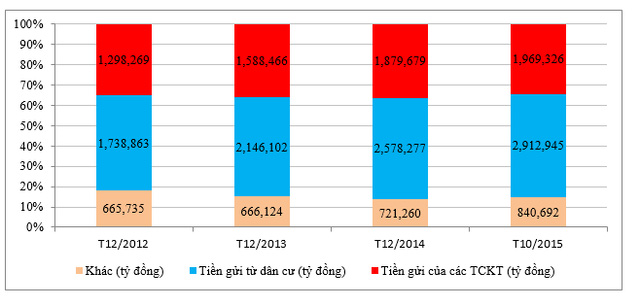

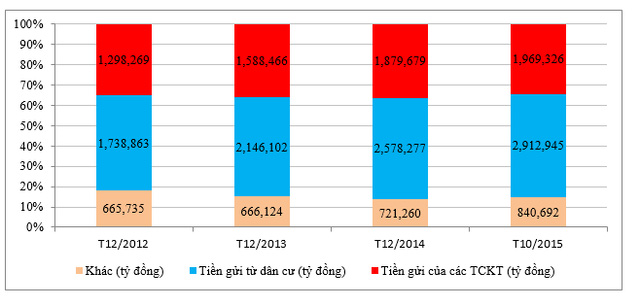

Theo số liệu thống kê của Ngân hàng Nhà nước, tính đến thời điểm tháng 10/2015 so với tháng 12/2012, tổng phương tiện thanh toán, tiền gửi của các TCTD tăng nhanh từ 3.702 nghìn tỷ đồng lên 5.722 nghìn tỷ đồng. Cũng với mốc thời gian so sánh trên, tỷ trọng tiền gửi dân cư tăng từ 46,96% lên 50,90% nhưng tiền gửi tổ chức kinh tế không thay đổi đáng kể.

Điều này cho thấy: một mặt, lòng tin của người dân với hệ thống ngân hàng được cải thiện rõ rệt nhưng mặt khác, người gửi tiền không còn chọn lựa nào khác là gửi tiền tiết kiệm bởi các kênh đầu tư vàng, ngoại tệ, chứng khoán, bất động sản bị thu hẹp và/hoặc đầy rủi ro.

Số dư tổng phương tiện thanh toán, tiền gửi (tỷ đồng)  Tuy nhiên, vấn đề nằm ở chỗ cơ cấu đầu tư, xét về tỷ trọng đối với ngành/lĩnh vực và kỳ hạn.

Tuy nhiên, vấn đề nằm ở chỗ cơ cấu đầu tư, xét về tỷ trọng đối với ngành/lĩnh vực và kỳ hạn.

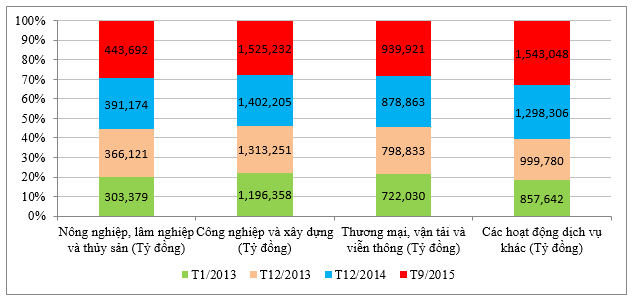

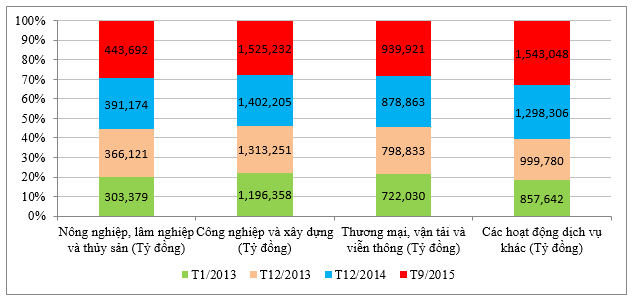

Trước hết, xét vể tỷ trọng ngành/lĩnh vực, tỷ trọng tín dụng đối với khu vực nông lâm nghiệp và thủy sản ở mức thấp, xấp xỉ 10% và gần như không tăng qua các năm. Đáng chú ý, tỷ trọng tín dụng công nghiệp không những không tăng mà còn giảm từ mức 38,85% tại thời điểm tháng 1/2013 xuống còn 34,26% tại thời điểm tháng 9/2015.

Cùng với thời điểm nêu trên, tỷ trọng tín dụng thương mại, vận tải và viễn thông cũng giảm từ 23,45% xuống còn 21,11%, trong khi tỷ trọng tín dụng đối với hoạt động dịch vụ khác tăng từ 27,85% lên 34,66%. Điều này cho thấy sự hoạch định chiến lược kinh tế của Việt Nam chưa thực sự rõ nét trong việc xác định đầu tư vào lĩnh vực có lợi thế so sánh.

Cơ cấu đầu tư theo ngành/lĩnh vực  Bất cập từ cấu trúc kỳ hạn nguồn vốn tín dụng

Bất cập từ cấu trúc kỳ hạn nguồn vốn tín dụng

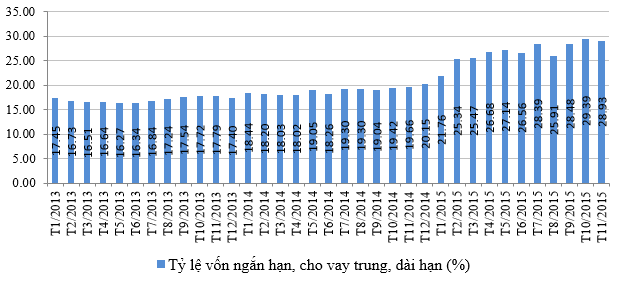

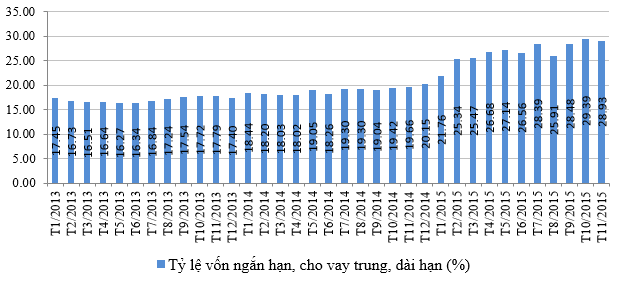

Hầu hết các Ngân hàng thương mại đều theo xu hướng sử dụng nguồn vốn ngắn hạn để cho vay trung và dài hạn bởi 2 lý do chính: thứ nhất, do cầu vốn trung dài hạn rất cao, khiến các NHTM không thể làm khác. Hai là, sức hấp dẫn từ chênh lệch lãi suất cho vay và lãi suất huy động tương đối hấp dẫn. Theo số liệu của Ngân hàng nhà nước, mặt bằng lãi suất huy động bằng VND phổ biến ở mức 0,8-1%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 4,5-5,4%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng; kỳ hạn trên 12 tháng ở mức 6,4-7,2%/năm. Trong khi đó lãi suất cho vay trung dài hạn phổ biến ở mức 9%-11%/năm là một món hời lớn mà không một Ngân hàng thương mại nào đủ can đảm bỏ qua.

Đây là một loại hình cho vay có thể tạo hiệu quả sử dụng vốn cao hơn vay ngắn hạn nhưng lại có tính rủi ro cao về thanh khoản cho hệ thống NHTM. Cụ thể, theo số liệu gần nhất được công bố của Ngân hàng nhà nước vào ngày 31/11/2015, các Ngân hàng thương mại sử dụng vốn ngắn hạn cho vay trung dài hạn với tỷ lệ cao, ở mức 28,93% (cao hơn rất nhiều so với thời điểm cuối năm 2013 và 2014 khi tỷ lệ này lần lượt chỉ ở mức 17,45% và 20,15%).  NHTM – nguồn cung vốn chủ yếu cho thị trường TPCP

NHTM – nguồn cung vốn chủ yếu cho thị trường TPCP

Dữ liệu thống kê cho thấy, tính đến thời điểm cuối năm 2015, dư nợ TPCP đạt khoảng 676.000 tỷ đồng, và TPCP bảo lãnh đạt khoảng 161.500 tỷ đồng, trong đó hệ thống ngân hàng nắm giữ trên 80% (tương đương với khoảng 536.000 tỷ đồng).

Điều này cho thấy hệ thống ngân hàng vừa phải cấp tín dụng trung dài hạn cho nền kinh tế vừ phải cấp vốn cho đầu tư Nhà nước.

Theo các chuyên gia kinh tế, việc các ngân hàng phải chia sẻ khó khăn với mảng ngân sách, khi nắm giữ lượng TPCP quá lớn sẽ nảy sinh một vấn đề đáng lo ngại. Đó là khi tài khóa gặp vấn đề, lập tức an toàn hệ thống ngân hàng gặp vấn đề.

( trích cafef)